Sur cette page, vous trouverez toutes nos explications et analyses sur les produits de l'épargne pour les particuliers en France.

Qu'est-ce-que le Court-Terme?

Le Court-terme est ce que nous définissons par un investissement garanti et un accès immédiat à vos fond.

Cela veut dire que:

- Votre investissement est garanti - votre capital ne diminuera pas

- Vos taux d'intérêt sont garantis - le rendement est fixé par un taux qui ne changera pas

- Vous bénéficiez d'une liberté de retrait - vos fonds sont disponibles à tous moment

- Votre investissement peut, dans certains cas, être défiscalisé

Les Livrets

Un livret est un support d’épargne ouvert auprès d’un établissement bancaire et sur lequel l’épargnant peut effectuer des dépôts et des retraits. Les sommes placées donnent droit à une rémunération.On parle de « livret » car avant l’informatisation des systèmes le compte était matérialisé par un livret remis à l’épargnant et qui recensait les retraits et les versements

Le livret n’est pas associé à des moyens de paiement et ne permet donc pas d’effectuer directement des règlements

On distingue deux grandes familles de livrets

- Les livrets réglementés, dont la rémunération et le fonctionnement sont encadrés par l’Etat. Le Livret A et le LDD sont défiscalisés.

- Les livrets bancaires ordinaires, dont les principales caractéristiques sont déterminées par la banque. Les taux d'intéréts sont souvent supérieurs aux livrets réglementés mais ils sont soumis à l'imposition.

Fonctionnement

Les Livrets Réglementés: Livret A, Livret Jeune, Livret Développement Durable sont régis par la loi :- Les taux sont fixés par le gouvernement.

- Ils sont proposés par toutes les banques au même taux et avec les même conditions. Vous pouvez donc contracter un de ces livrets avec votre banque habituelle.

- Ils sont défiscalisés - leur intérêt ne sont pas soumis à l'impôt ni au prélèvement obligatoire.

- Néanmois il y a un plafond de dépot relativement bas (22 950€).

- Une personne ne peux pas détenir plus d'un livret du même type.

- Les intérets sont calculés et versés 2 fois par mois.

- Les taux sont généralement plus élevés que celui du livret A

- L'important dans ces super livrets tient au rendement promotionnels qui booste souvent la performance à court-terme de facons très importante. Néanmois cela implique de changer de livret régulièrement

- Ils sont fiscalisés. Contrairement au livret A, les gains sont soumis à l'impôts. Nous prenons en compte cet élément lors de notre analyse

- le plafond sur les super livrets sont généralement beaucoup plus élevés (jusqu’à 3 millions d’euros dans la plupart des cas).

- Il n'y a pas de frais dans la plupart des cas

Avantages et Inconvenients

- Capital garanti

- Interets Garanti

- Retrait Libre

- Non soumis à l'imposition (pour Livret A et LDD)

- Faible Rendement

- Limite d'investissements basse (surtout pour les livrets réglementés)

Les Autres Produits Court-Terme

Parmi les produits Court-Terme, on trouve:- Le Plan d'épargne logement(PEL) Le PEL est une épargne bloquée d'état, qui n'est selon nous pas une bonne alternative due à son faible rendement et l'inaccessibilité aux fonds. Neanmois , si le PEL a été ouvert il y a relativement longtemps (plus de 5 ans), son taux d'intérêts est probablement encore élevé.

- Le Compte à terme Il s'agit, comme son nom l'indique, d'un placement financier à court ou moyen terme, rémunéré et sécurisé. C'est tout simplement un prêt d’argent que vous accordez à une banque pour une durée fixe ou variable, selon un taux d’intérêt connu et convenu à l’avance. D'un point de vue commercial, il existe deux catégories de CAT :

- li Les comptes à terme classiques, à taux fixe,

- Les comptes à terme à taux progressif où le taux de rémunération augmente chaque trimestre, chaque semestre, voire chaque année.

Qu'est-ce-que le Long Terme?

Le Long-Terme est ce que nous définissons par un investissement sur plusieurs années voir plusieurs décennies

Cela veut dire que:

- Votre investissement et votre taux d'intérets n'est pas garanti - votre capital peux diminuer. Néanmoins le rendement est, à plusieurs années (> à 5 ou 10 ans), souvent beaucoup plus important que les livrets.

- Vos taux d'intérêt sont garantis - le rendement est fixé par un taux qui ne changera pas

- Les fonds ne sont pas forcement bloqués mais le retrait peux prendre plusieurs jours voir plusieurs semaines

- Votre investissement peut, dans certains cas, être défiscalisé.

L'Assurance-Vie

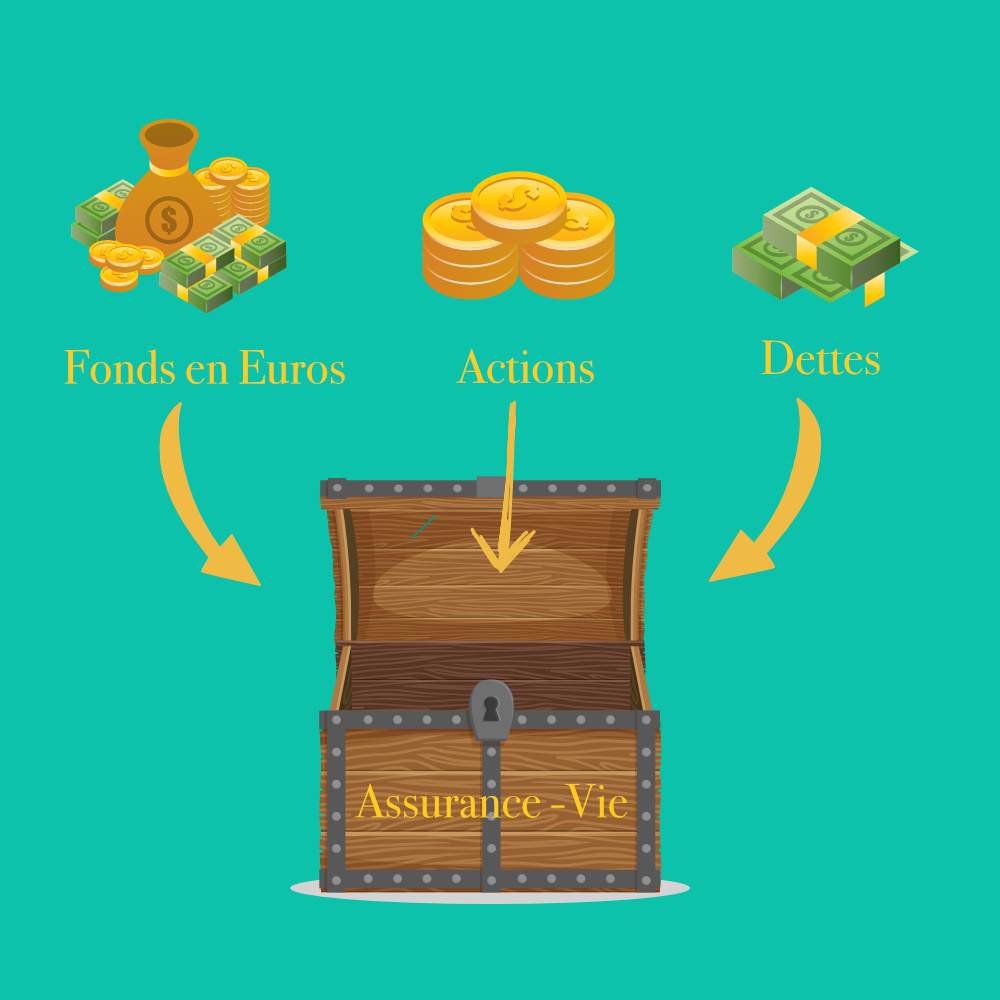

L'assurance-vie est le placement préféré des Français. Ce support financier permet de se constituer un capital sur le long terme : pour la retraite ou en vue de préparer un projet. L'assurance vie présente de nombreux avantages comme une fiscalité allégée, une transmission du capital sécurisée ou le versement d’une rente.L'assurance-vie n'est pas un produit financier. C'est en fait une boite légale dans laquelle vous pouvez inserer des produits financiers (comme des actions, des obligations, des fonds en euros ou des ETF)

Après ouverture du contrat par un versement initial, il est possible d’effectuer des versements, réguliers ou non, sans limite de montant. Même s’il est fiscalement plus intéressant d’épargner pendant au moins huit ans, vous avez le droit de clôturer votre contrat ou de faire des retraits à tout moment.

Vous pouvez opter pour une gestion libre (c’est vous qui décidez de la répartition et des arbitrages), une gestion pilotée (vous délégué la gestion à un conseiller financier) ou encore souscrire à des options automatiques de gestion (investissement progressif, sécurisation des plus-values, rééquilibrage automatique…).

L'intéret de l'assurance-vie est sa flexibilité et sa fiscalité.

Après ouverture du contrat par un versement initial, il est possible d’effectuer des versements, réguliers ou non, sans limite de montant. Même s’il est fiscalement plus intéressant d’épargner pendant au moins huit ans, vous avez le droit de clôturer votre contrat ou de faire des retraits à tout moment.

Vous pouvez opter pour une gestion libre (c’est vous qui décidez de la répartition et des arbitrages), une gestion pilotée (vous délégué la gestion à un conseiller financier) ou encore souscrire à des options automatiques de gestion (investissement progressif, sécurisation des plus-values, rééquilibrage automatique…).

L'intéret de l'assurance-vie est sa flexibilité et sa fiscalité.

Fonctionnement

Il existe deux principaux types de contrats :- Les contrats monosupports en euros : vos versements sont majoritairement investis dans des obligations. Ils bénéficient tous les ans d’une revalorisation. Le capital investi est garanti à tout moment et les intérêts de l’année sont acquis grâce à ce qu’on appelle « l’effet de cliquet ».

- Les contrats multisupports : ils peuvent contenir à la fois un fonds en euros, un fonds euro-croissance, et des catégories de produits liés à la bourse (obligations, actions, fonds, Sicav…) investis sur les marchés financiers (en France, à l’international, spécialisés sur certains secteurs...) qu’on appelle « unités de compte » (UC). L’assureur garantit, non pas la valeur de ces unités, qui varie, mais leur nombre. C’est donc plus risqué que les fonds en euros (ou les fonds euro-croissance), mais cela peut être plus rémunérateur.

Avantages et Inconvenients

- Flexibilité

- Possibilité de rendements important à long-terme

- retrait libre

- fiscalité avantageuse

- Capital et intérets non garantis (sauf pour les fonds en euros)

- retraits peuvent prendre plusieurs jours voir plusieurs semaines

Les Produits de l'assurance-vie

Quelle fiscalité pour les héritiers ?Les Autres Produits Long-Terme

Parmi les produits Long-Terme, on trouve:- Le Plan d'épargne Actions(PEA) Le PEA permet d'acquérir un portefeuille d'actions d'entreprises européennes tout en bénéficiant, sous conditions, d'une exonération d'impôt. Deux types de plans coexistent : le PEA classique (bancaire ou assurance) et le PEA-PME, dédié aux titres des PME et ETI. Il présente un risque significatif puisqu'il force à investir quasi-exclusivement dans des actions européennes.

- Le PEE Il s'agit, comme son nom l'indique, d'un placement financier à court ou moyen terme, rémunéré et sécurisé. C'est tout simplement un prêt d’argent que vous accordez à une banque pour une durée fixe ou variable, selon un taux d’intérêt connu et convenu à l’avance.

- Le PERCO Le rendement est fixé de façon contractuelle entre l'épargnant et son banquier. Il existe des cas spécifiques ou le compte à terme peux se réveler intéressant. Mais sa faible rentabilité et le blocage total des fonds le rends peu attrayant pour les particuliers.

- Le L'immobilier Meme si dans certains cas, investir dans de la pierre, peut etre intéressnat d'un point de vue financier, en moyenne il est déconseiller de le faire. En effet, plutot que de répartir les risques entre différents types de produits et de risques, vous misez l'ensemble de votre épargne dans un seul actif. cela peux se reveler très dangereux. rappelez vous également qu'il est possible d'investir dans des produits immobiliers à travers l'assurance vie.

.3..

..4.